この稿は、2016年12月にアップ、おかげさまで大変多くの方に読んでいただき、

また、経済評論家・勝間和代さんの有料会員メルマガ「サポートメール」において

「ドルコスト平均法をきちんと理解する」シリーズ(2017年1月2日〜8日)でも取り上げていただいた

フィデリティ証券で勝間和代さん推奨の積み立て投信をしたら8年で資産が40%増になった話の続編です。

なお、タイトルの「勝間流投資術」というのは私の命名で、勝間和代さんご本人が使っているものではないことをお断りしておきます。

1. 変額保険が満期を迎えた

最近、私のもとに届いた「手続き書類」。2007年8月30日に契約した変額保険「ベストシナリオ」が満期を迎えるというお知らせでした。

預けて入れていた10年で取り扱い会社も変わり、新規の取り扱いももうない商品です。

この保険商品は、私が後に勝間和代さんの本を読んで投資信託を購入するきっかけになったものです。

つまり、投資として購入したものの「なんか変だな?」という疑問が次から次へと湧いてきた商品なのです。

上記のブログ記事でもとりあげた私のこの失敗投資は、「年金受取総額保証付変額個人年金保険」というものです。

そもそも変額個人年金保険とは何か?ということを説明しておきます。

- 決められた年齢になると、支払った保険料を原資にして、年金を受け取れる保険です。

- 年金ではなく一時金として受け取ることもできます。

- 受け取れる金額は、保険会社の運用成績によって増減します。

- 年金受取開始前に死亡した場合は、それまでの保険料払込相当額等(変動する場合もあり)を死亡保険金として受け取れます。

要するに契約者が払い込んだ保険料を保険会社が運用してその結果によってもらえる年金(一時金として受け取ることもできる)の額が変わってきますよという保険です。

その謳い文句は「プロが運用するから定期預金とかに入れておくよりもらえるお金が(おそらく)増えますよ」ということです。

ただし、その裏には「プロが運用しても、リーマンショックなどの大きな経済変動があったり、世界不景気が突然おこるなど『やむを得ない(などと、銀行や保険会社はいいますよね)』事情により、「減ることもある」という事実があります(もちろん、そんな事情は何ページにもわたる小さな文字で書かれた契約書類のどこかに埋もれるように書かれているだけですが)

私が2007年に大手都市銀行の窓口で熱心な勧誘を受けた時は、銀行での「保険商品販売」が解禁になったばかりの頃でした。なので、銀行担当者はかなり気合いがはいっていたと思います。

その時の銀行窓口のお姉さんのウリは「元本保証」でした。

(この種の元本保証商品はその後保険会社にとって負担となったため、今となっては「元本保証の変額保険」はおそらく販売されていません)。

実は「お宝保険」だったのかもしれません…私にとっては「失敗経験」だと思っていましたが。

さて、2007年8月30日に申し込んだこの「変額保険」ですが…

私が申し込んだ金額は300万円でした。(300万円以上でしか申し込めないタイプです)。

そしてこの商品は、さらに大きな特長があって、それは「運用目標額」を決める、というものでした。

たとえば

年金積立金額が20%増(360万円)になったときには運用をやめ、その金額(360万円)はそのまま満期まで保持されます。

欲張りな私は30%増、を目標にしました。つまり、390万円になったら運用を止めるという皮算用をしたのです。

「景気は右肩上がり」とか、「元本保証」とか、「定期では増えませんよ」とか、「多くの加入者が30%増で申し込んでます」とか、口当たりのいい言葉で説得され、個室での「特別待遇」(要するに囲い込みですね。銀行様に出していただいたお茶は美味しかったです)に根負け。「儲かる」と信じて300万円預けたのです。

ところで、加入した途端、私の年金原資は数万円減りました。つまり、「契約初期費用」がその300万円から最初に差し引かれたのです。

こういうことは、加入者が「わかりました。契約します」と言うと、そのすぐ後に伝えられます。

その他にも、以下の費用が私の保険料から「銀行」や「保険会社」によって差し引かれます。いったん購入をしてしまうと、さらにお金(手数料)がかかる仕組みになっています。

| 契約初期費用 | 契約時に、一時払い保険料の3~5%程度が差し引かれます。 |

|---|---|

| 運用関係費用 | 特別勘定で運用する際にかかる費用で、積立金額に対して年率いくらで掛かってきます。 |

| 保険関係費用 | 保険を維持するためにかかる費用で、積立金額に対して年率いくらで掛かってきます。 |

| 解約控除 | 契約から一定期間以内に解約する場合にかかる費用です。 |

そして、10年たちました。

いくらになったと思いますか?

3,160,147円(最終金額は年金支払い開始日の前日に確定するので実はこれは仮の数字です。まあ、あと2か月でどれほど大きくは変わらないでしょう。少なくとも減少しないことを期待したいです)

2007 年からアベノミクスまでずっとこの積立金額は元本割れしていました。途中解約すると、その時点での積み立て金額しかもらえませんが、ただし私が死亡すれば指定した相続人に300万円が払われます(保険なので)。投資した300万円は最低額のときには200万円を切ってしまっていました。

銀行経由で保険会社に預けただけで100万円以上の損失です。(投資なので損をする可能性があることは「当たり前」といえば当たり前ですが…普通、投資するときには儲かることしか考えないのですよね)

デフレスパイラルの間は気が気ではありませんでした。

デフレスパイラルの間は気が気ではありませんでした。

10年我慢し、やっとマイナスを脱して少し利益が出た金額が316万円です。

ところで、この商品は保険商品なので、この10年の間に私が死亡すれば、保険金として私が指定した保険受取人(夫です)への遺産となるものでした。遺産相続、という点からは「現金預金」で受け取るより、「保険金」で受け取る方が相続税を支払う際に有利です(相続人1人につき500万円までの非課税枠があります)。

2. どうやって受け取るか?

受け取り方には①「一時金」で受け取る方法と、②「年金」として受け取る方法があります。

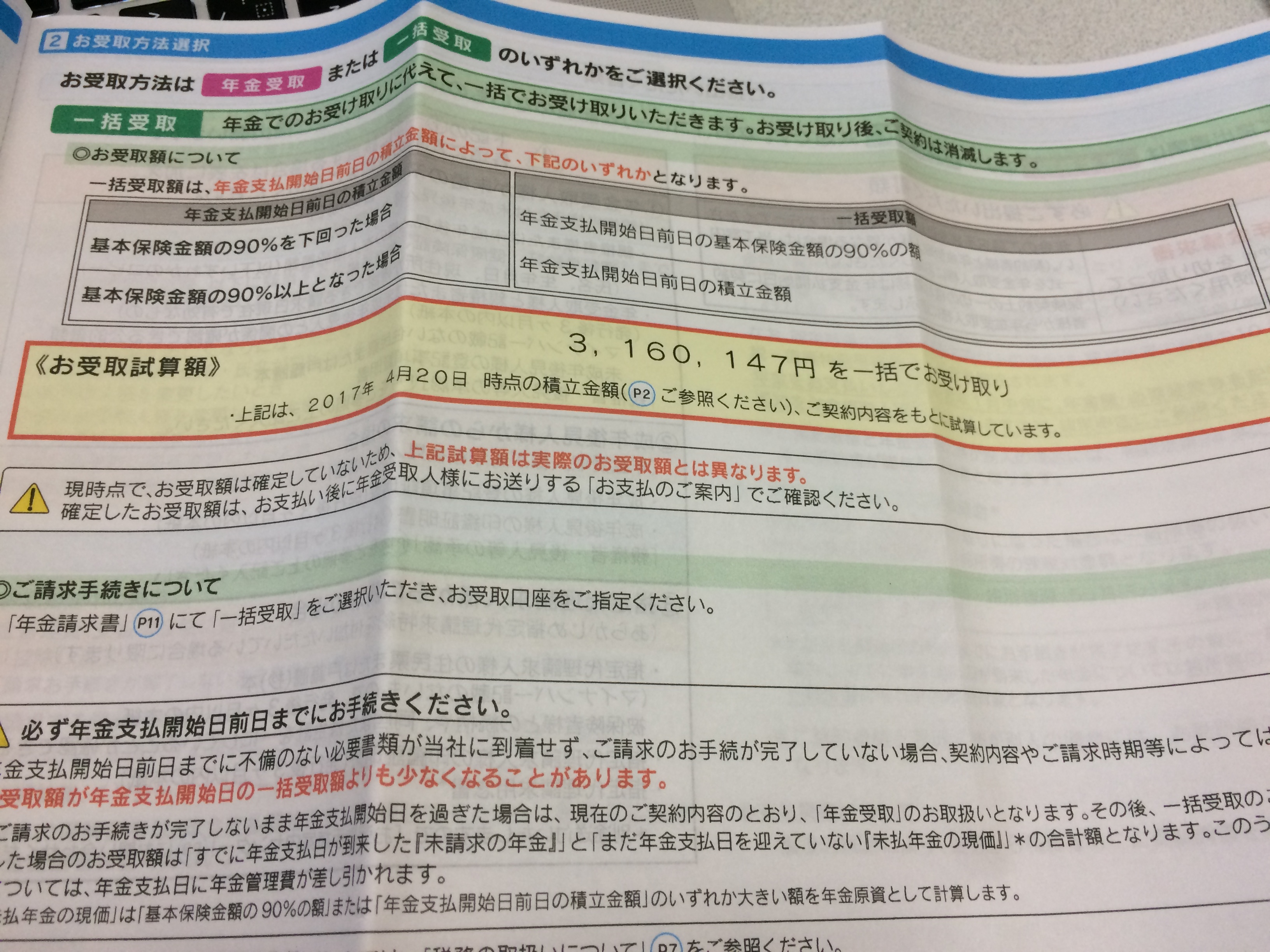

一時金だと「年金支払い開始日前日まで運用された」金額=3,160,147円(仮)を一括で受け取ることになります。

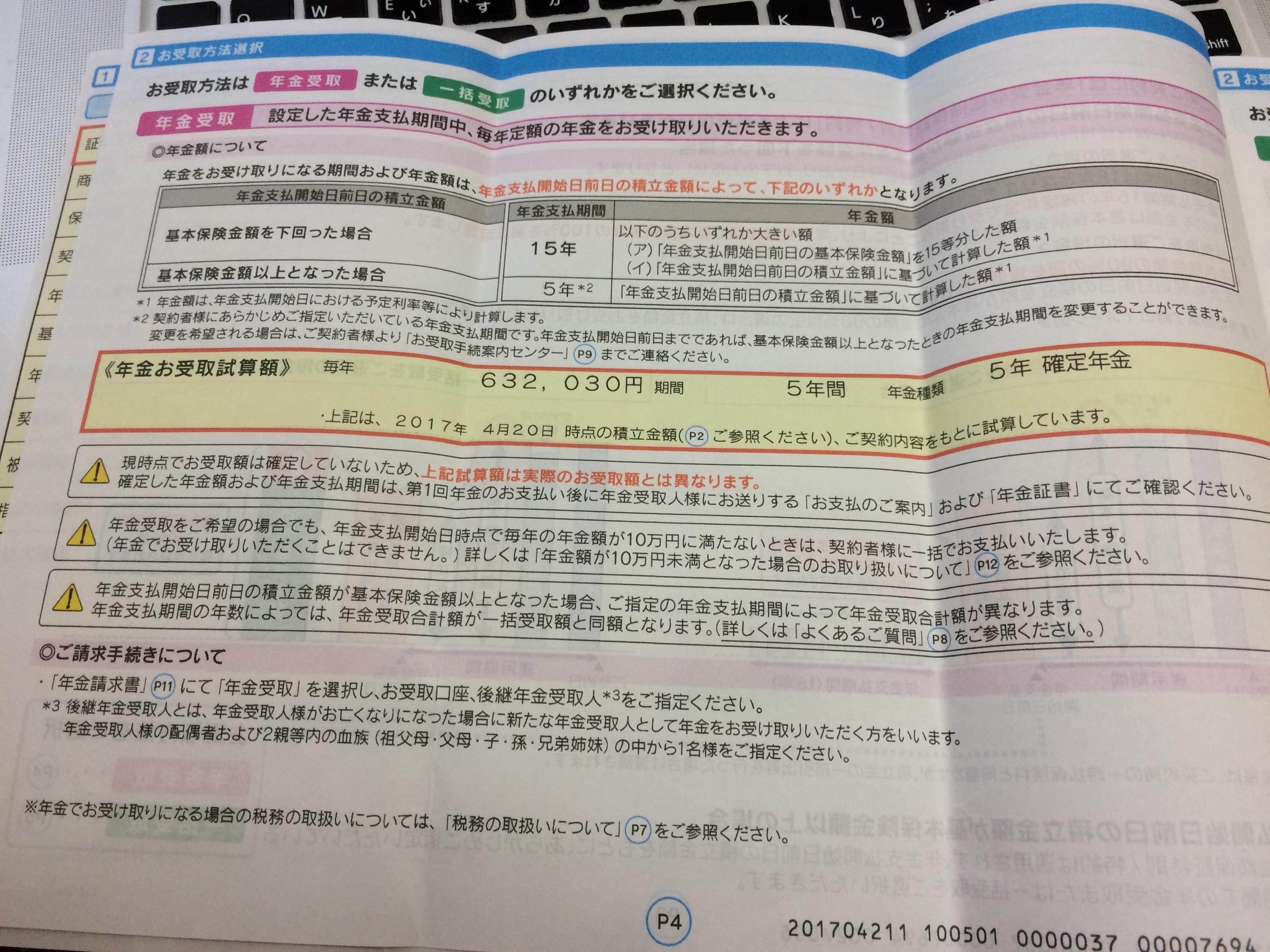

年金だと、今後5年間、毎年632,030円(仮)受け取れます。(5年間、というのは(今となっては覚えていませんが)私自身が決めた年数です)。

この金額、しかしながら全部もらえるとは限らないみたいです。

説明書を良く読むと「年金支払い期間中の費用」という項目があり、「年金管理費(支払い年金額に対して1.0%以内)を、毎年の年金支払日に責任準備金より控除します。」とあります。つまり、1%としても6,000円ほどを銀行か保険会社は「手数料」として差し引くということでしょうか?(実際の金額が提示されていないのでわかりません)

繰り返しになりますが、このように銀行や保険会社に預けて運用を任せるタイプの商品では、銀行や保険会社は絶対損をしません(銀行、保険会社の方、間違っていたら教えてくださいね)。損をする場合があるとすれば、それは「顧客のみ」です。

316万円、あなたなら一括?それとも年金?どちらで受け取りますか?

3. もしも積立金額が元本割れをしていたら?

最終金額が決まるまであと3ヶ月(2017年8月29日に決まります)です。

316万円はあくまでこの「お知らせ」が作成された日の金額(4月20日時点)です。

なんとか元本割れしないで欲しいところですが、世界の政情も不安で、いつ「暴落」がおこるかわかりませんね。

そうなると、この保険金はどうなるでしょうか?

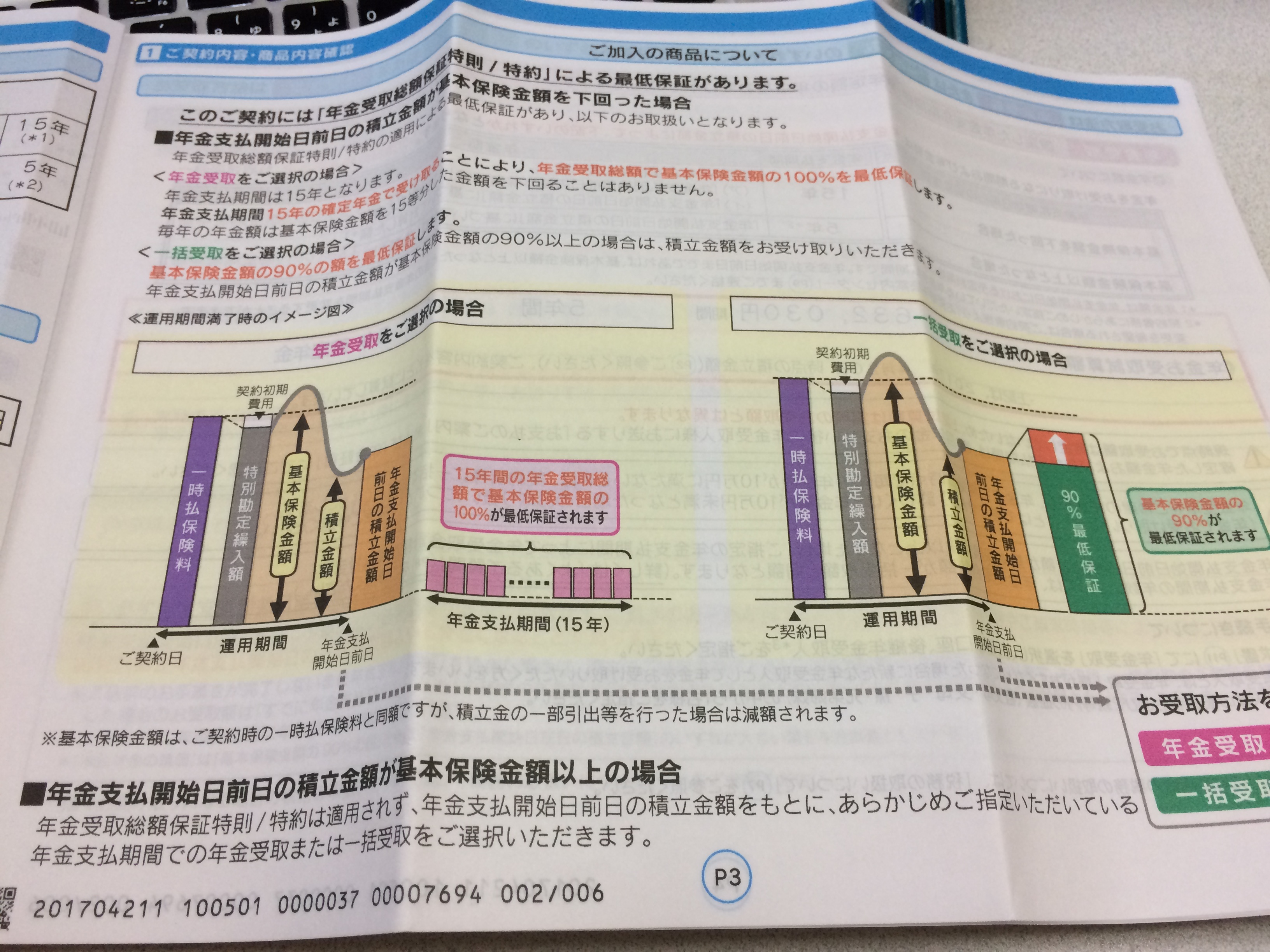

ここで本契約のウリだった「元本保証」が効いてきます。

だけど、やっぱりあんまり嬉しくない受け取り方になります。

①年金で受け取る場合は15年間、毎年20万円ずつ受け取ります。

または

②一時金で受け取る時は90%の額を最低保証、つまり私の場合は270万円しか戻ってきません。

左側の図が①、右側の図が②の場合です。

プロが10年運用していて、こんな結果にしかならないですかね?

4. 税金の取り扱い

①年金で受け取る場合は、「雑所得」扱い。

計算式は年金額ー必要経費〔年金額×(払込保険料÷年金の総受け取り見込額)〕=課税所得(雑所得)

となり、数字を当てはめると632,030円ー〔632,030円×(300,000円÷632,030×5年)〕=課税所得は32,030円(雑所得になるが総合課税として、他の所得と一緒にして計算)

②一括受取の場合

〔受取金額ー払込保険料ー特別控除(50万円)〕×1/2=課税所得(一時所得)

3,160,147-300,000-500,000×1/2<0 (総合課税なので他の所得も勘案しないといけない)

いずれにしてもたいした税金にはならないようですね。それもこれも「運用益」が少ないため。

バラ色に描いていた390万円(運用益30%増し)はどこへいったのでしょうか?

5. 定期預金に入れていたら?

ところで、こんなリスクを冒さずに素直に複利で定期預金をしていたら?ということを考えてみました。

たとえば、年利(複利)0.6%で10年預けると、300,000円×(1.006)の10乗=3,204,048円ですが、利息は20%の源泉徴収されるため、自分の手元には(3,204,048-3,000,000)×204,048×0.8=163,238円。

これが自分の手元に残る「運用益」となりますね。結局この保険は、300万円を「複利で0.6%の定期預金」をしたのと同じような結果になりました。

参考までに2007年9月7日改訂「楽天銀行」の5年もの定期預金(ネットで調べました)の年利が1%。複利計算すると(100万円以上)で3,313,866円となります(税引き前)。手取り利息が税抜きで25万円ぐらいです。

こんなことなら、「保険商品にする」というリスクをとらず定期預金にしていてもよかったのでは?という金額ですね。

こんなことなら、「保険商品にする」というリスクをとらず定期預金にしていてもよかったのでは?という金額ですね。

ただし、今定期預金に預けても金利0.01%とかなので、複利にしても3,000,000×(1.0001)の10乗=3,003,001円です。

6. 結局どうすればよかったか?

変額保険という商品は今もありますし、余裕資金のある人にとっては「景気が上向く限り」において運用益を楽しみにできる商品ではないかと思います。

また、家族などに遺産を残したい高齢の方には適しているようです。預金にしておくより保険金のほうが相続の時には有利です。

私の場合は投資とか、保険とか、お金の「基礎知識」を全く持たない時にこの商品を薦められたため、思わず何の根拠もなく資金30%増という「バラ色」の未来を描いてしまいました。あるいは「定期預金」よりマシ、なものを探していた心の隙を突かれた感じです。

しかし、運用を開始したのが49歳なので、人生100年と言われる時代、本当はもっと「時間を味方」につける「長期投資」を考えるべきでした。

とにかく、その商品を契約し、帰宅してから「なんかおかしい???」と思ったことがきっかけで初めて投資や運用の勉強を始めました。

勝間さんの本を読み、ファイナンシャルプランナーの資格をとるぐらい勉強をしました。

結局、勝間和代さんが繰り返し述べているとおり、「積み立て投資信託」を皆さんにはおススメしたいと思います。お若い方は特に「時間が味方」になります。

結局、勝間和代さんが繰り返し述べているとおり、「積み立て投資信託」を皆さんにはおススメしたいと思います。お若い方は特に「時間が味方」になります。

ところで、300万円の変額保険は、なんとかかんとか最終的に5.3%の運用益、という結果を得ました。

一方、勝間さんの本を読んで始めた投資信託ですが、私の運用成績を前の記事同様に掲載します。

- SMT グローバル株式インデックス・オープン 72.75% ⬆️

- ニッセイTOPIXオープン 54.18%⬆️

- 三菱UFJ 世界国債インデックスファンド(年1回決算型) 18.57%⬆️

- 日本債券インデックスファンド 6.87% ⬆️

全資産をあわせ、平均で43.6%(金額ベースで)⬆️ です!

(私が上に記載した%の平均ではないですよ。たとえば元本100万円が143万円になった、という「金額ベース」です)

これは2008年から9年目の積み立て投資信託の結果です。資産配分は株式のほうに多く積み立てています。債券は基本的に低リスク低リターンなので資産割り合いとしては少ないです。

あの300万円をこちらに投資していたら、420万円になっていた計算です。

こういうのを機会損失といいます。

証券会社に口座を作るときは確かに面倒ですが、いったん投資金額を決めてしまって銘柄を決め(ノーロード・インデックスをキーワードで決めましょう)引き落とし口座を決めればあとは自動的に銀行口座から引き落としてくれます。そして、時々見直して積立金額を増減したりするだけでいいのです(リバランスといいます)。

もちろん、保険には保険のメリットがあり、私は保険の勉強をあまりしていないので反論も多いと思います。

でも、金融商品として見た場合、私が購入した保険商品はあまりたいした利益を上げることができませんでした。

そもそも保険商品で「運用益」を得るというのは無理があるかもしれません。

みなさまには大事なお金の運用を考える時に、よく考えて、自分で学んで「正しい」運用をしていただければと思います。

↓こちらもお読みください。

フィデリティ証券で勝間和代さん推奨の積み立て投信をしたら8年で資産が40%増になった話

7. どの証券会社とつきあうか?

ところで、フィデリティ証券を利用したのは、当時、国内・国際の債券・株式の4種類に完全分散できる信託商品をもっていたのはフィデリティ証券だけだったからです。(実は「フィデリティ証券」の名前すら、勝間さんの本で初めて知りました)

今では、ネット証券会社が普及していますので手数料などを比べた上で証券会社を選ぶといいですね。

ところで、初心者にとってちょっとおススメなのは、「セゾン投信」です。

セゾン投信は、月々5000円の積み立てから始めることができる、長期保有を目的とした個人投資家向けの投資信託です。

商品は2種類。ひとつは「セゾン・バンガード・グローバルバランスファンド」。世界中の株式と債券に分散投資する商品で、バランス良く分散投資されていてリスクが比較的低く、安定した資産形成をしたい人向けの商品です。

もうひとつは「セゾン資産形成の達人ファンド」。こちらは世界中の株式のみに投資をしていくため、リスクは「セゾン・バンガード・グローバルバランスファンド」に比べて高いものの、より高いリターンが期待できます。

どちらの商品も販売手数料がかからず、低コストで投資信託を始めることができるのが特徴です。

販売手数料が無料の投資信託というのは最近でこそ増えてきましたが、私が投資信託を始めた2007年ごろは高額な販売手数料を取ることが当たり前だったそうです。

セゾン投信の創業者・中野社長は、こうした消費者不在の投資信託のあり方に疑問をもち、個人投資家が安心して長期的な資産形成ができるように、という思いでセゾン投信を創立されました。その当時、いつだったか日経新聞に取り上げられていたことをかすかに覚えています。

また、最近、こんな記事が出ていました。

セゾン投信で顧客本位を学べ(Yahoo!ニュース 森本紀行 2017年5月17日)

「セゾン投信ではその企業価値の宣言において『販売手数料はお客様の投資効率を悪化させるとの考えから、徴収いたしません』、および、『当社が他社にファンドの販売を委託する場合の販売会社に対する信託報酬率は、当社が当社の直接販売においてあらかじめ定める信託報酬配分率を、すべての販売会社に対して適用します。また、販売手数料を徴収することは認めません』と断言は、セゾン投信の高邁な理念を象徴するものとして、他社の追随を許しません。(上記記事より)

あと、面白いと思ったのは「こども口座」ですね。口座開設時に登録した親権者の方が口座開設者(未成年者様)の代理で取引できます。これは嬉しいサービスですね。

セゾン投信のHPはとてもわかりやすく、初心者には取り組みやすい投信となっています。一から、という人にはおススメです。↓

月々5,000円から始める長期投資。セゾン投信

また、ネット証券で選ぶなら、勝間さんが最近のご著書「勝間式 超ロジカル家事」で触れられているように、「SBI証券」でも、「カブドットコム証券」でもいいでしょう。

8. 勝間さんの新刊に登場!!

ところで、勝間和代さんの新刊本で、私のことをとりあげていただきました(ありがとうございます!)。

「勝間式 超ロジカル家事」

第4章●超ロジカル家計簿(p.205)

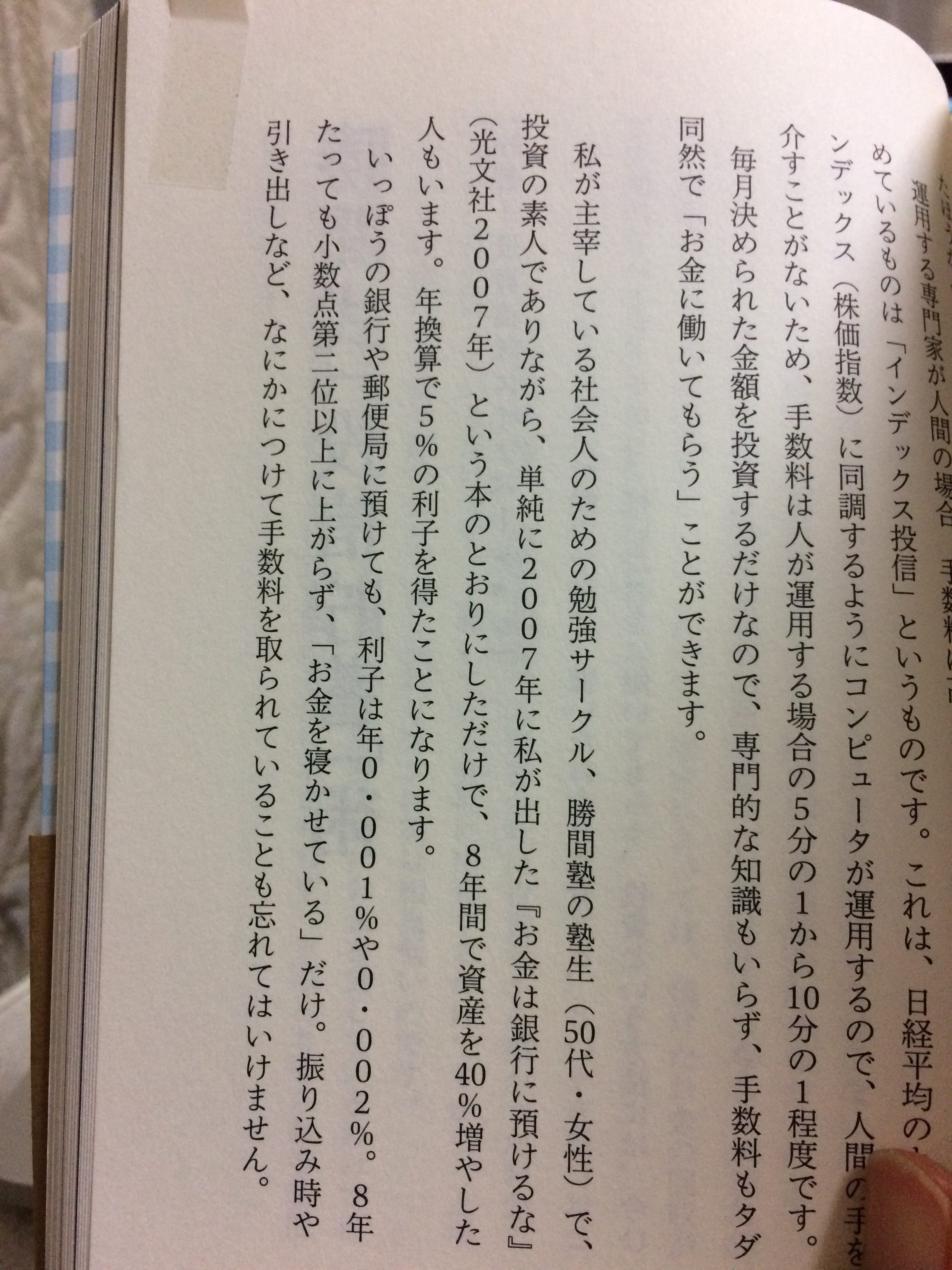

「私が主宰している社会人のための勉強サークル、勝間塾の塾生(50代・女性)で、投資の素人でありながら、単純に2007年に私が出した『お金は銀行に預けるな』(光文社2007年)という本のとおりにしただけで、8年間で資産を40%増やした人もいます。年換算で5%の利子を得たことになります。」

(この本の書評はまた、別の機会に書きますね!)

そして永遠のベストセラー「お金は銀行に預けるな」こちら、超絶おすすめです。

9. まとめ

10年前、まさに「清水の舞台から飛び降りる」つもりで大手都市銀行に「虎の子の」300万円を「何も知らずに預けてしまった」投資素人の私ですが、

それがきっかけで勝間本に出会い、今度は「失敗しない」投資方法を学ぶことができました。

自分にとっては高い勉強代だったと思いますが、少なくとも10年かけてマイナスにならなかったので「ほっと」しています。

世の中にはもっと美味しいもうけ話があるかとは思いますが、「リスクを負いたくない」「慎重」なタイプの私には「積み立て投資信託」が適していたと思います。

たとえリーマンショックがあったとはいえ、この10年の経験が、「少額からコツコツ、ドルコスト平均法でリスクなく」の「実力」を証明してくれました。

そしてその後私はドルコスト平均法で投資した余裕資金を、投資理念に賛同して口座をつくった「ひふみ投信」(カリスマ・ファンド・マネージャー藤野英人さんが経営されています)(わずか1年で、これも積立型で20%増の実績)、そして手数料の安いETFなどにも投資しています。(上記のセゾン、そしてカブドットコム、SBIも魅力的なのですが、あまり分散するほどの余裕がないので踏みとどまっています)

藤野さんについては、こんな記事を書いています。↓ ただし、これを書いた当時より、さらに運用成績が上がっています。

インデックス投信からアクティブ投信へ カリスマファンドマネージャー「藤野英人」さんのひふみ投信でファンドを買ってみた話

いずれも成長が楽しみです(が、今のところ「増加率」では長期投資の上記の4銘柄の「平均40%」には叶いません)。

ところで、投資に興味がわいた方、お金について学ぶスクールで勉強するのはいかがですか?

実は私がファイナンシャルプランナーを目指したのは、最初の投資での「失敗」を機に系統だったお金の勉強がしたかったから。

勉強を始めた当時は専門学校で資格を取る以外、系統だって専門的・集中的にお金の勉強する機会はありませんでした。でも、今はもっと「お金について知りたいこと」にフォーカスした学校があります。

私が次に行くのはこちら↓ ウェブ受講もあります。私はもっと勉強してお金を活かす生活をしたいと思っています。お金の知識はまさに「一生の財産」になりますよ!↓↓

![]()